FUNDOS MUNICIPAIS DO IDOSO

SUBSÍDIOS PARA CAMPANHAS DE CAPTAÇÃO DE RECURSOS

Maria Joana Barni Zucco¹

INTRODUÇÃO

A Lei 12.213 de 20 de janeiro de 2010 instituiu o Fundo Nacional do Idoso e autorizou deduzir do imposto de renda devido pelas pessoas físicas (PF) e pessoas jurídicas (PJ) as doações efetuadas aos Fundos Municipais, Estaduais e Nacional do Idoso. A partir de então, foi possível a todos os estados e municípios brasileiros criar seus próprios fundos do idoso. E, a partir de 2020, a pessoa física teve a possibilidade de optar pela doação aos fundos controlados pelos Conselhos Municipais, Estaduais e Nacional do Idoso diretamente em sua Declaração de Ajuste Anual do Imposto sobre a Renda da Pessoa Física. Nesta modalidade, o valor máximo a ser direcionado a qualquer fundo do Idoso (nacional, estadual ou municipal) é de até 3% sobre o imposto de renda devido apurado na declaração.

POR QUE CRIAR UM FUNDO DO IDOSO NO MUNICÍPIO?

A criação de Fundos Municipais do Idoso está amparada em legislação nacional imbuída do espírito de desonerar os municípios em seus orçamentos, financiando com tais recursos projetos e ações suplementares voltadas à promoção e à defesa dos direitos da pessoa idosa sem precisar gerar despesas orçamentárias adicionais da respectiva pasta para tais entes federados.

Qualquer município que tenha um Conselho Municipal dos Direitos da Pessoa Idosa pode criar, por lei municipal, um Fundo Municipal do Idoso. A criação do Conselho assim como do Fundo é de iniciativa do Executivo Municipal.²

Havendo no município um Fundo Municipal do Idoso (FMI) tanto a PF como a PJ poderão direcionar parte do imposto de renda devido para aquele ente federado (município). Na verdade, o imposto vai a princípio para a União, mas volta depois para as contas específicas dos fundos devidamente cadastrados na Receita Federal.

Assim esse recurso vem rapidamente e integralmente para o município, não sendo contabilizado no percentual do Fundo de Participação dos Municípios.

COMO CAPTAR RECURSOS PARA O FUNDO MUNICIPAL DO IDOSO?

Atualmente a Lei 12.213/2010, incluídas as alterações promovidas pelas Leis 12.594/2012 e 13.797/2019 (além dos detalhamentos oferecidos por Instrução Normativa da Receita Federal do Brasil), possibilita deduções no Imposto de Renda DIRETAMENTE na declaração do Imposto de Renda, o que facilita a captação de recursos. Basta que os municípios façam uma campanha para alertar os cidadãos e as empresas sobre esta possibilidade.

- PESSOA FÍSICA – Pode fazer doações/destinação do imposto de renda devido aos fundos do idoso de sua preferência no momento do Ajuste Anual – Declaração do Imposto de Renda de Pessoa Física.

1.1 Esta modalidade de doação poderá ser de até 3% (três por cento) aplicado sobre o imposto de renda devido apurado na declaração.

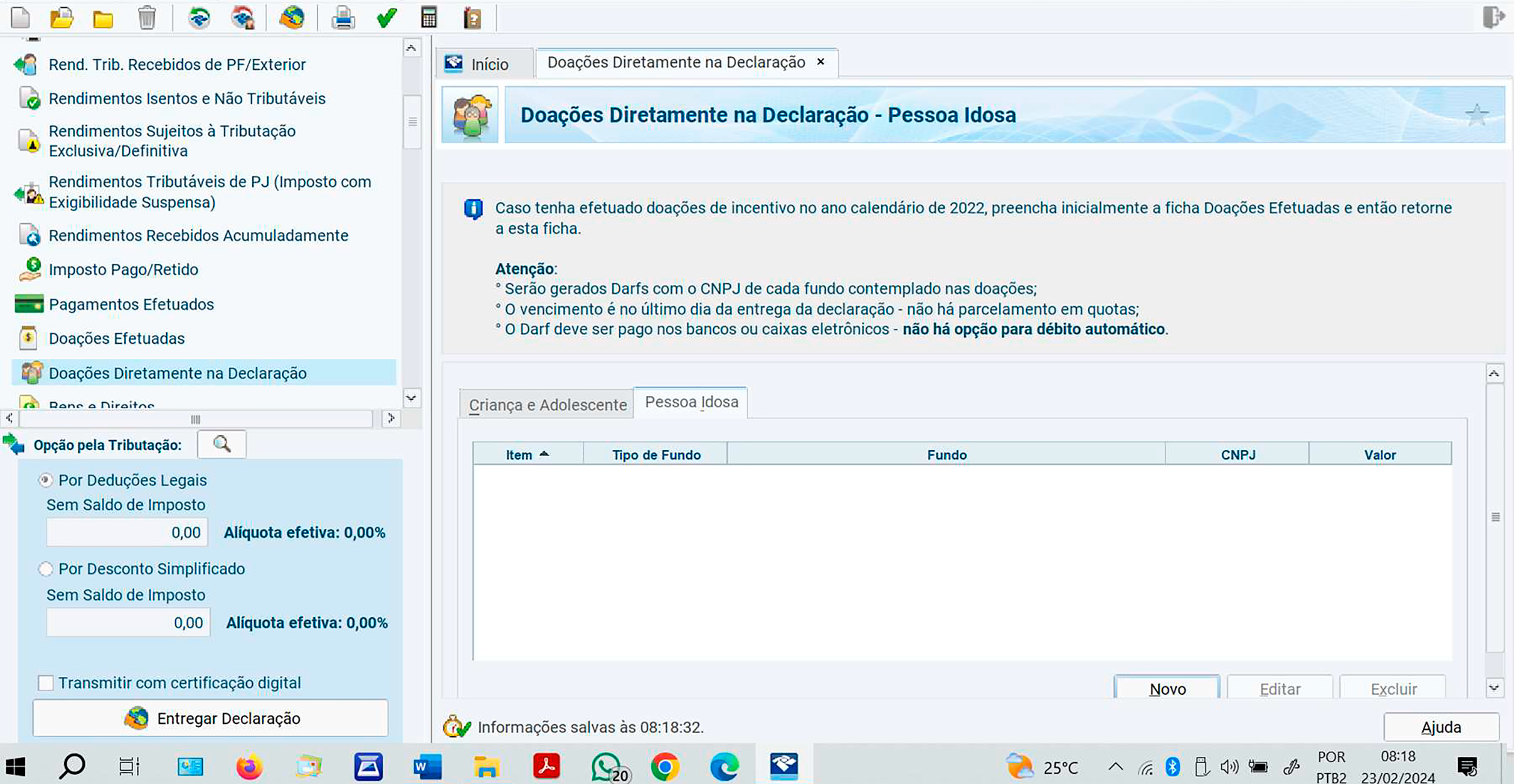

1.2 No momento da Declaração, o contribuinte indica o fundo (ou fundos) ao qual quer doar. Na aba “Doações Diretamente na Declaração”, clicar em “Pessoa Idosa”. O sistema calcula automaticamente o valor de 3% que pode ser doado.³ Clicar, na aba “Imprimir” e depois em “DARF – Doações Diretamente na Declaração – Pessoa Idosa”.

1.3 O contribuinte deverá apenas escolher o Município para cujo Fundo Municipal do Idoso deseja doar. Não precisa ser do município de residência. Os Conselhos Municipais controladores dos fundos recebem orientações do Ministério dos Direitos Humanos e da Cidadania e da Receita Federal sobre cadastramento atualizado do respectivo fundo junto ao Conselho Nacional dos Direitos da Pessoa Idosa e Receita Federal. ⁴ ⁵ 1.2.1 Se o contribuinte tiver imposto a restituir, o programa da Receita Federal vai gerar um DARF, no valor da doação, a ser pago até o vencimento da primeira quota ou quota única do imposto a pagar, e o valor da doação será incorporado ao valor da restituição. Ou seja: o valor da restituição apurado antes da doação será aumentado pela soma do valor doado.1.2.2 Se o contribuinte tiver imposto a pagar, o programa da Receita Federal vai gerar um DARF para cada doação, além do DARF de pagamento do próprio Imposto de Renda.1.2.3 Em ambos os casos, o contribuinte concretiza a doação por meio do pagamento do(s) DARF(s). O pagamento da doação deve ser efetuado até a data de vencimento da primeira quota ou da quota única do imposto a pagar, observadas instruções específicas da Secretaria da Receita Federal do Brasil referentes ao calendário daquele ano.Salienta-se, portanto, que a doação não tem ônus para o contribuinte. Sua doação sai do imposto devido a pagar ou é somada ao valor do imposto a restituir. A única desvantagem é que, no caso de contribuinte com “Imposto a Restituir” o pagamento é feito no prazo estipulado pela Receita Federal e só vai recebê-lo de volta no respectivo lote de devolução. No caso de contribuinte com “Imposto a pagar”, o DARF deverá ser pago na mesma data da primeira parcela.

1.2.1 Se o contribuinte tiver imposto a restituir, o programa da Receita Federal vai gerar um DARF, no valor da doação, a ser pago até o vencimento da primeira quota ou quota única do imposto a pagar, e o valor da doação será incorporado ao valor da restituição. Ou seja: o valor da restituição apurado antes da doação será aumentado pela soma do valor doado.1.2.2 Se o contribuinte tiver imposto a pagar, o programa da Receita Federal vai gerar um DARF para cada doação, além do DARF de pagamento do próprio Imposto de Renda.1.2.3 Em ambos os casos, o contribuinte concretiza a doação por meio do pagamento do(s) DARF(s). O pagamento da doação deve ser efetuado até a data de vencimento da primeira quota ou da quota única do imposto a pagar, observadas instruções específicas da Secretaria da Receita Federal do Brasil referentes ao calendário daquele ano.Salienta-se, portanto, que a doação não tem ônus para o contribuinte. Sua doação sai do imposto devido a pagar ou é somada ao valor do imposto a restituir. A única desvantagem é que, no caso de contribuinte com “Imposto a Restituir” o pagamento é feito no prazo estipulado pela Receita Federal e só vai recebê-lo de volta no respectivo lote de devolução. No caso de contribuinte com “Imposto a pagar”, o DARF deverá ser pago na mesma data da primeira parcela. - PESSOA JURÍDICA – A pessoa jurídica poderá deduzir do imposto de renda devido, em cada período de apuração (que pode ser mensal, trimestral ou anual), o total das doações feitas, no respectivo período, ao Fundo do Idoso, vedada a dedução como despesa operacional. Os contadores de Santa Catarina estão habilitados a orientar as empresas sobre como fazer as doações aos fundos municipais.2.1 A dedução da pessoa jurídica não poderá ultrapassar 1% (um por cento) do imposto devido.2.2 As importâncias deduzidas a título de doações sujeitam-se à comprovação, por meio de documentos emitidos pelos conselhos gestores dos respectivos fundos.

CONCLUSÃO

É muito fácil ao cidadão e às empresas fazer doações aos Fundos Municipais do Idoso. Às pessoas que fazem sua própria Declaração de Imposto de Renda no Ajuste Anual, as orientações acima devem ser suficientes. O formulário do “Leão” é muito intuitivo também para as doações.

Quanto às empresas, há alguns requisitos especiais os quais, todavia, são de conhecimento dos contadores profissionais que executam as declarações para seus clientes.

Basta portanto, que todos os cidadãos, sejam as pessoas físicas, sejam os empresários, atentem-se para esta possibilidade e para as vantagens que sua doação poderá trazer para as pessoas idosas do município.

O potencial de doação/destinação de Imposto de Renda de Santa Catarina é alto. Contudo uma parcela mínima desses contribuintes faz sua doação. A Secretaria da Receita Federal do Brasil publicou, no ano passado, um quadro com os valores em potencial e aqueles efetivamente doados.⁶

Em 2023, em Santa Catarina, o potencial de doações/destinações diretamente na Declaração do Imposto de Renda(considerados os fundos do idoso e da criança e adolescente juntos) foi de mais de 417 milhões de reais. Entretanto, pouco menos de 15 milhões de reais foram efetivamente direcionados para esses fundos em nosso Estado. A capital, Florianópolis, por exemplo, figura dentre os municípios com maior potencial de captação desses recursos e, ainda assim, captou menos de 3% do potencial disponível. Embora não informado explicitamente, os dados do painel permitem inferir que, por outro lado, há municípios de pequeno porte, no interior do estado, que captaram em torno de 20% dos recursos disponíveis.

Ressalte-se, ainda, que, para a campanha de 2024 (ano base 2023) Santa Catarina têm apenas 150 fundos do idoso habilitados⁷ a receberem doações diretamente na Declaração do Imposto de Renda. Há outros 14 fundos que, por alguma inconsistência nos dados, foram considerados inabilitados. Desses números resulta a informação de que há, ainda, em Santa Catarina, 140 municípios que não criaram seus Fundos do Idoso e, com isso, perdem uma significativa receita para aplicação em políticas públicas. Cumpre-nos, portanto, como atores envolvidos com a promoção, proteção e defesa dos direitos das pessoas idosas em Santa Catarina, promover campanhas de esclarecimento e sensibilização para os contribuintes de nosso estado, sejam pessoas físicas ou empresas. Todos podem contribuir. Com os recursos do Imposto de Renda destinados para os fundos, a vida das pessoas idosas no Estado de Santa Catarina poderá crescer em qualidade, graças às ações, programas e serviços públicos que lhes vierem a ser disponibilizados.

¹Advogada, Membro da Comissão do Direito do Idoso da OAB-SC, membro da Associação Nacional de Gerontologia de Santa Catarina – ANG-SC e conselheira do Conselho Estadual do Idoso.

² O Conselho Estadual do Idoso de Santa Catarina (CEI-SC) pode orientar o executivo municipal a criar seu Conselho Municipal do Idoso e/ou seu Fundo Municipal do Idoso.

³ Se o contribuinte quiser, pode doar também para o Fundo da Infância e Adolescência (FIA), clicando em “Criança e Adolescente”. O sistema permite doar até 6%, sendo 3% para cada um.

⁴ O fundo devidamente cadastrado (sem erros nos dados informados) constará do programa gerador da declaração do IRPF e estará apto para receber as doações.

⁵ Terminado o período das Declarações de Ajuste Anual, a RF apura quanto cada fundo recebeu em doações (nesta segunda modalidade) e repassa os recursos aos respecƟvos fundos, desde que não haja inconsistências entre os dados cadastrais e os dados informados na doação.

⁶ Ver Receita Federal lança novo painel de consulta das destinações do Imposto de Renda aos Fundos de

Direito — Receita Federal (www.gov.br) A consulta pode ser feita por Estados e por Municípios. Os valores referem-se à soma das doações ao Fundo do Idoso e ao Fundo da Criança e Adolescente.

⁷ Ver: https://www.gov.br/participamaisbrasil/cadastramento-de-fundos1

REFERÊNCIAS

BRASIL. Lei no 12.213, de 20 de janeiro de 2010. Institui o Fundo Nacional do Idoso e autoriza deduzir do imposto de renda devido pelas pessoas físicas e jurídicas as doações efetuadas aos Fundos Municipais, Estaduais e Nacional do Idoso; e altera a Lei no 9.250, de 26 de dezembro de 1995. Disponível em https://www.planalto.gov.br/ccivil_03/_ato2007-2010/2010/lei/l12213.htm. Acesso em 23/02/2024.

BRASIL. Lei no 13.797, de 3 de janeiro de 2019. Altera a Lei no 12.213, de 20 de janeiro de 2010, para autorizar a pessoa física a realizar doações aos fundos controlados pelos Conselhos Municipais, Estaduais e Nacional do Idoso diretamente em sua Declaração de Ajuste Anual do Imposto sobre a Renda da Pessoa Física. Disponível em: https://www.planalto.gov.br/ccivil_03/_Ato2019-2022/2019/Lei/L13797.htm#art1. Acesso em: 23/02/2024.

BRASIL. Lei no 9.250, de 26 de dezembro de 1995. Altera a legislação do imposto de renda das pessoas físicas e dá outras providências. Disponível em: https://www.planalto.gov.br/ccivil_03/LEIS/L9250.htm. Acesso em 23/02/2024.

BRASIL. Presidência da República. Participa + Brasil. Cadastramento de Fundos. Disponível em: https://www.gov.br/participamaisbrasil/cadastramento- de-fundos1. Acesso em 23/02/2024.

BRASIL. Receita Federal. Receita Federal lança novo painel de consulta das destinações do Imposto de Renda aos Fundos de Direito. 2023. Disponível em: https://www.gov.br/receitafederal/pt-br/assuntos/noticias/receita-federal-

lanca-novo-painel-de-consulta-das-destinacoes-do-imposto-de-renda-aos-fundos-de-direito. Acesso em 23/02/2024.